来源: 纺服新消费马莉团队

报告导读

平台增速放缓,龙头品牌强者愈强。结合近期表现,我们认为目前龙头消费品的悲观预期已经见底,并转向中期逻辑修复,全面看多优质消费品资产。

投资要点

平台增速放缓,龙头优势加大

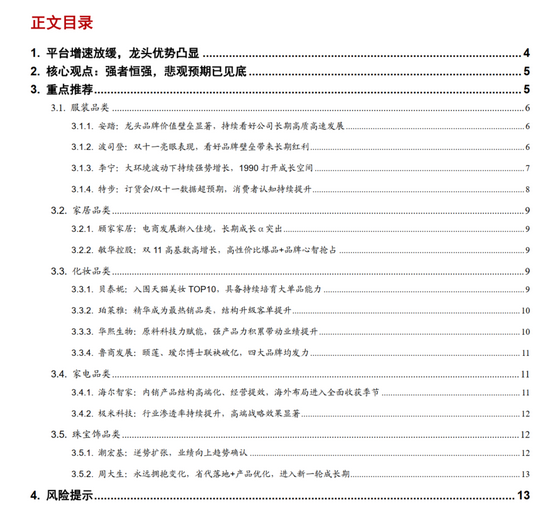

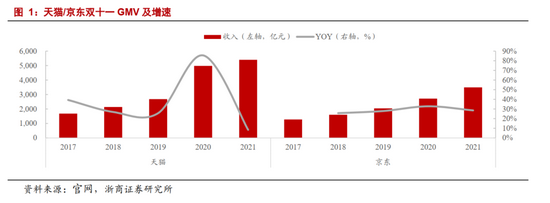

21年双十一天猫平台双11期间总GMV5403亿元,同比增速~8%;京东平台双11期间累计下单金额3491亿元,同比增长~29%;全平台增速预期为~10+%,增速处于下行区间,形成鲜明对比的是,龙头品牌显现出极为强势的增长性,大小品牌分化加剧。

双十一期间,服饰品类:波司登全渠道收入+53%;安踏全网收入+61%;李宁天猫官旗店+38%;特步全网收入+40%。家居品类:线上收入+78%;敏华控股线上收入+72%。家电品类:海尔线上收入+40%+,线上收入+90%。化妆品品类:薇诺娜天猫+45%;玉泽全渠道+70%;天猫+530%;米蓓尔天猫+360%,BM肌活+308%,润百颜全年销售额破10亿元;瑷尔博士天猫+74%。珠宝饰品品类:+~85%;实现翻倍;周大福接近翻倍增长。

强者愈强,悲观预期已见底

我们认为分化加剧的核心原因包括:①新消费品一级市场遇冷及小品牌在当前外部环境下均无实力大力度投入,积极进取的头部品牌获取平台资源能力变强;②基于疫情对线下影响不确定性,龙头品牌加大此次活动投入,O2O同款占比持续提升;此外,从资源投入上绑定顶级代言人与头部主播,尽享头部流量红利。

当然,龙头消费品公司双十一优异表现的中长期基石在于:龙头企业在产品、渠道、零售管理、品牌、数字化和其他企业差距越来越大,直接带来中长期的市占率加速提升和稳定成长。

投资建议:全面看好优质消费品资产

三季度运营及终端零售数据,让二级市场对消费品2022上半年之前都极度悲观。此次双十一数据以及十月份零售数据草根表明,龙头消费品具有极强的韧性,稳步成长及市占率不断提升的中期逻辑应当重回大家关注点。基于目前消费品的悲观预期已经见底,龙头在近期展现出的极强韧性,全面看好龙头品牌业绩增长性。重点推荐标的:

服饰企业:安踏体育、波司登、李宁、特步国际

家居龙头:顾家家居、敏华控股

化妆品类:、、华熙生物、鲁商发展

家电行业:、极米科技

珠宝品类:潮宏基、周大生

风险提示:终端零售不及预期;疫情持续出现反复;品牌间竞争加剧;

报告正文

1. 平台增速放缓,龙头优势凸显

天猫份额依旧独占鳌头,整体消费回归理性。据网经社统计,2021年双十一全网成交额为9651亿元,同比增长~12%,整体消费逐步回归理性。平台份额方面,根据星图数据,11月11日0:00—19:00,全网各平台销售额占比,天猫/京东/拼多多/其他分别为59%/27%/7%/7%。而这其中,天猫平台双11期间总GMV5403亿元,同比增速~8%;京东平台双11期间累计下单金额3491亿元,同比增长~29%。

危中存机,龙头品牌优势显著。我们认为,平台增速放缓的原因包括1)消费已逐步回归理性,高基数下高增速已难以持续;2)大促活动日趋常态化,对消费进行部分分流。与此形成鲜明对比的是,龙头品牌显现出极为强势的增长性。具体而言:

服饰品类中,波司登全渠道实现收入27.8亿,同比53%;安踏全网电商成交46.5亿,同比增61%;安踏品牌增速超50%;李宁天猫官旗成交10.6亿,同比38%;特步主品牌全网电商收入突破5亿,同比增40%+;361全渠道收入突破4亿,同比增40%;全网电商22.98亿,同比+34%;全网电商实现收入同比+35%;全网电商成交4.83亿,同比+32%;全网电商收入4.66亿,同比+33%。

家居品类中,顾家家居全网电商成交6.5亿,同比增78%;敏华控股全网电商成交11亿,同比增72%。

家电品类中,1)白电:11月10日20点-11月11日10点,海尔全电商平台累计零售额同比+40%,冰箱、洗衣机、热水器等多品类零售额全网第一,抖音、快手等新兴电商平台自播销额第一;双十一活动期间,格力全网空调零售第一,销售额超30亿,厨卫品类销售额同比+84%,冰箱品类同比+33%,生活电器销售额同比+40%,空气净化器同比+100%;1-11日,美的系双十一总销售额128亿元,总销售额同比+13.27%,连续9年全网第一,各平台零售第一。2)小家电:极米科技全网GMV破8亿,同比+90%,官网销售额同比增长近80%;全渠道成交额超30亿元,同比增长107%,扫地和洗地机蝉联五品台品类市占率第一;全网GMV达到5.5亿,同比增长150%。3)厨房大电:11.1-11.11天猫+京东双平台销售额1.7亿+,同比+114%;截止11日23点,全网累计销售突破4亿。

化妆品品类中,根据公司官方战报披露,双十一期间华熙生物旗下润百颜全渠道销售额3.25亿,其中唯品会渠道同比+239%,京东渠道同比+106%;夸迪全渠道销售额超5.3亿,其中天猫渠道超3.5亿,同比+530%;米蓓尔天猫官旗销售额6642万,同比+360%;BM肌活销售额超6000万,同比+308%。鲁商发展旗下瑷尔博士全渠道成交1.4亿,其中天猫渠道成交1.09亿,同比+74%;颐莲销售额总体破亿。旗下玉泽全渠道同比+70%;启初全渠道同比+25%,其中京东/拼多多同比+60%/370%。

根据淘数据平台(仅测算天猫旗舰店渠道今年11月1日-11月11日GMV及增速)统计,贝泰妮旗下主品牌薇诺娜天猫官旗成交12.9亿,同比+45%;薇诺娜宝贝天猫官旗成交1822万元,同比+2444%。珀莱雅主品牌实现销售额7.4亿,同比+79%;彩棠实现销售额7801万,同比+287%。上海家化佰草集实现销售额8163万,同比+4%。

珠宝饰品品类中,周大生双11GMV突破5亿,同比增速~85%;潮宏基双11珠宝和女包FION双双实现翻倍;周大福11.1-11.11上午8时,双11线上全渠道销售金额超7亿,接近翻倍增长。

2. 核心观点:强者恒强,悲观预期已见底

不以折扣为代价,品牌势能逐步提升。值得注意的是,优质企业该数据的实现并不是以折扣为代价。以波司登为例,2020年双十一公司线上客单价~1000元;平均折扣预计在7-8之间;2021年折扣率预期为8.5以上,客单价增速超~50%,品牌势能提升显著。

探求其背后的原因,我们认为短期原因包括(1)外部环境不友善的前提下,更有支付能力的头部品牌获取平台资源的能力得到强化;(2)疫情加速线上渠道发展,龙头品牌尽享头部流量红利。疫情之下,线上成为更为关键的战场,龙头品牌本身的强支付能力、强产品力、品牌力使其深度合作顶级代言人(肖战、王一博、白敬亭等)与头部主播(李佳琪、薇娅),O2O同款占比持续提升;(3)龙头品牌在产品口碑、营销策略调整的差异正在逐步显现。回归到中期投资逻辑,我们认为龙头企业在产品、渠道、零售管理、品牌、数字化和其他企业差距越来越大,龙头品牌市场份额加速提升。

结合近期消费品的表现,我们认为目前消费品的悲观预期已经见底,并逐步转向中期修复逻辑。今年三季度外部因素频频扰动,我们对于四季度外部环境的改善依然不乐观。然而,我们看到,龙头公司已经表现出极强的韧性,疫情甚至一定程度上加速了市场出清。基于以上前提,我们认为目前调整已接近尾声,悲观预期释放已较为充分。

3. 重点推荐

3.1. 服装品类

3.1.1. 安踏:龙头品牌价值壁垒显著,持续看好公司长期高质高速发展

双十一表现超预期,再现多品牌强运营能力。集团电商双十一成交46.5亿,+61%;安踏/FILA排名天猫运动鞋服品牌2/5,其中安踏品牌增速超过50%,为天猫运动鞋服类目排名前10中增速第1;安踏儿童/FILA儿童排名天猫母婴鞋服3/5;其他品牌平均增速超100%,排名提升迅猛。

无畏短期流水波动,不改长期品牌价值判断。公司近期回调主要由于Q3单季度FILA流水遇冷,主要系外部环境频繁干扰影响(疫情、汛情,9月过热天气影响高单价秋季产品动销等),但我们认为不必过于担忧,主要原因FILA品牌三季度遭遇短期流水压力,但我们认为不必太过担忧,主要原因有①为加大产品矩阵宽度,公司功能性产品,跑步系列刚刚起步,持续加码供应商布局,未来有望释放新增量。②持续关小店开大店,店效有望持续抬升。③品牌露出持续提升:公司借助自身体量优势绑定众多代言人,品牌曝光频率将持续提升。顶级渠道+顶级商品+顶级品牌让我们对公司的发展充满信心。

从中国第一迈向全球扩张,长期成长确定性强。公司7月发布5年规划,彰显长期发展信心。分品牌来看:

1)安踏主品牌:7月发布5年战略目标,流水复合增速目标18%-25%,由此预计2025年单品牌零售流水达到600-800亿元,展现了通过产品专业化(伴随着核心品类发力以及价格带拓展)、品牌力加码(双奥营销以及冠军店的推出进一步打造专业印象)、渠道效率提升(DTC、电商、数字化提效、全渠道产品打通、1-3线城市的发力)实现超预期增长的野心。

2)FILA:公司曾在交流中提出过FILA中期流水的翻番目标,从实际运营层面来看若2025年实现400亿以上流水仅需复合增速15%,动力来自持续的产品线扩展、各子品牌渠道扩张和数字化提效、电商的持续发力。

3)DESCENTE:预计21年DESCENTE流水超过20亿,其增长势头迅猛、新推出的DESCENTEGOLF系列也受到市场热烈欢迎,扩张空间充分,预计将提前完成此前定下的2025年50亿目标。

4)AMEAS:大品牌、大渠道、大市场战略下,鞋服、直营业务、中国业务成为AMEAS未来5年的发力重点,计划AMEAS在未来4-5年内收入CAGR达到10%-15%(即320-400亿人民币报表收入规模),同时盈利能力提升。

投资建议:预计2021/22/23年公司归母净利同比增长48%/25%/24%至76/96/118亿元,对应PE38/31/25X,作为中国第一的运动品集团公司的核心壁垒显著,我们对公司的发展充满信心,维持“买入”评级,长期坚定看好。

3.1.2. 波司登:双十一亮眼表现,看好品牌壁垒带来长期红利

双十一表现超预期,品牌提升再次充分印证。11.1~11.11公司品牌羽绒服业务线上零售金额较20/21财年同比较录得约50%以上增长;其中波司登品牌线上零售金额较20/21财年同比较录得约45%以上增长。在天猫服饰品牌销售榜排名中,分别继续蝉联服饰行业第二名及中国服饰品牌第一名。21/22财年(21.4.1~21.11.11)公司品牌羽绒服业务累计线上零售金额较20/21财年同比较录得约50%以上增长。

超预期完全来自品牌势能提升带来的更高销售单价。从增长的拆分看,我们估计此次“双十一”波司登品牌线上的增长大部分主要来源产品单价的提升和折扣的回收的贡献。价格结构性提升方面,公司持续推出高价格带产品,10.27推出的风衣羽绒服,上市十天销售超过万件,进一步帮助公司将价格带打入3000~5000的中高端商务市场。折扣提升来看,从20年的75折大幅提升至85折产品。价格带的上移与折扣的大幅提升,并未让公司的销量受到影响,充分表现出公司品牌的强势。我们认为在21年冬天羽绒服市场竞争逐步激烈的大背景下,公司逆势取得的优异成绩进一步说明了波司登品牌在消费者心目中已经在2000以上甚至3000的中高价格带中具备了较强的竞争力。

渠道库存健康、新一线城市持续推进、期待21冬季表现。我们认为在新的财年以来,波司登的各项战略均持续健康推进。渠道库存方面,在高效的快反供应链支撑下,公司全年依旧保持30%-40%的订货会比例,目前整体渠道库存情况健康。新一线城市方面,公司继续深耕13个新一线城市,希望通过加速开设直营大店的方式全力拓展这一尚未被完全开发的蓝海市场,大幅度提升来自新一线城市的销售比例。品宣方面,新代言人、快闪店、各类新媒体广告等活动开展有条不紊。我们认为“双十一”的亮眼表现已为今年冬季销售开下好头,期待整个冬季表现。

新三年开启,期待公司在国潮崛起浪潮下继续前行。我们认为在未来三年中,波司登仍会继续聚焦主品牌的战略,将“全球热销的羽绒服专家”升级成为“全球领先的羽绒服专家”。同时一方面在渠道上聚焦重点城市、打造核心标杆大店,另一方面在产品上继续深耕细化抓住更多细分客户群体的需求。我们认为在文化自信的时代背景下,公司出色的产品和品牌运营能力将会在未来三年帮助公司获得持续增长。

投资建议:预计公司FY22/23/24净利润21.7/26.8/32.6亿,增速为27%/23%/22%,对应估值24/19/16X。此次“双十一”已经说明波司登正逐步在最需要品牌壁垒的中高端价格站稳脚跟。因此作为羽绒服品类的绝对龙头以及国货崛起的代表标的,我们认为公司估值应该摆脱冷暖冬的周期特性逐步对标其他高估值服装龙头(全球高端羽绒服龙头Moncler对应21/22年估值44X/35X)。我们认为波司登当前估值仍有长期较大提升空间,维持“买入”评级,持续推荐。

3.1.3. 李宁:大环境波动下持续强势增长,1990打开成长空间

10月及双十一数据如期优秀,国潮代表壁垒显著。双十一天猫李宁官方旗舰店双十一成交10.6亿,20年同口径成交7.7亿,增长38%,预期叠加抖音等增量渠道后有望实现更高增速。作为近年来国潮崛起最具有代表性的品牌,公司在消费者心智、高价值产品认可度、体育营销资源等方面壁垒显著。即便在Q3外部环境极为艰难的情况下,依然保持40%~50%的低段增速,增长幅度一枝独秀,并维持3-4健康区间的库销比,持续高质量高增速发展。

李宁1990与新领域布局有望打开公司成长天花板。21年11月,公司推出全新高端运动时尚品牌李宁1990,主打简约设计,定位高端运动时尚,目前北京、重庆已开两店。若运营符合预期2022年下半年预计加速扩张。基于中国李宁的成功孵化,我们对于李宁1990的发展充满期待。另外,公司正在加速布局女子、滑板、搏击等新领域,未来有望逐步放量,逐步打开公司成长空间。

投资建议:财务指引方面,未来3年保持20%+复合收入增长及高双位数净利率,预计21/22/23年归母净利润38.6/47.4/58.7亿元,同比增长127%/23%/24%,对应PE52/42/34X,作为国潮领军品牌产品实力优秀,渠道及供应链提效成果显著,继续推荐。

3.1.4. 特步:订货会/双十一数据超预期,消费者认知持续提升

三季度展现高质量流水增长,10月及双十一数据持续超预期。21Q3单季度特步主品牌流水实现中双位数增长,同时零售折扣和周转效率延续了Q2的优秀表现,折扣率在7.5-8.0折,库销比稳定在约4个月水准,新明星产品的推出以及新品宣动作带动高质量的流水增长。公司良好发展势头延至今,公司双十一特步主品牌录得收入超5亿,同比增长超40%,天猫品牌行业排名第二;特步儿童录得收入超1亿,连续两年增速超100%,表现明显优于行业。

订货会高增长数据彰显发展信心,消费者认知持续提升。10月举行的22Q2订货会也延续了21Q4及22Q1的高增速,有望于22年春放量。同时,21Q4的产品订货于21年3月,产品设计等尚未完全受益新疆棉、“潮拜少林”、X160火爆等因素影响,目前表现出高增速更进一步说明的是在消费者认知上特步品牌的不断提升(迪丽热巴代言、X160热卖、XDNA等系列推出)。

5年规划继续坚定执行,向全球化多品牌集团进发。公司9月发布5年计划,2025年收入冲击200亿(CAGR+23%),运动+时尚双轮驱动,全域零售强调会员触达及优化消费体验,其中:

1)特步成人:目标2025年收入165亿(CAGR+21%),其中整体/线上/线下流水CAGR分别达到23%/35%/18%,为实现此目标:1)品牌升级:运动+时尚驱动,研发+大数据赋能跑步为首的专业产品矩阵,设计+跨界助力高阶运动时尚;2)加强消费者互动,会员数目从2700万增长至6500万,特跑族会员从100万+增长至450万;3)线下渠道升级:门店数量增长30%,2025年达到7700-7800家,同时购物中心占比提升;店铺平均面积增长40%,从目前110+㎡提升至175-180㎡,店效从目前18万上升至25万(CAGR+9%);4)线上全渠道布局:加大社交电商布局与投入,投入更多新品及爆款打造。

2)特步儿童:目标2025年收入35亿(CAGR+37%),其中整体/线上/线下流水CAGR分别达到35%/28%/57%,增速快于成人,为实现此目标:1)品牌升级:强调大国少年定位;2)产品升级:围绕儿童健康成长,服装打造6个过亿单品,鞋打造5个百万级单品;3)渠道升级:强调店铺及产品体验感,3线以上城市生意占比超过60%;4)零售升级:加强全域零售,会员数量2025年达到1500万,店效提升至15万。

3)新品牌:2025年目标流水收入达到40亿元(CAGR+30%),Saucony及K-SWISS为重点投入品牌。时尚运动板块:K-SWISS和Palladium全球业务目标2025年收入28亿元。该两品牌2021年全球业务收入规模预计在9-10亿元(批发为主)。专业运动板块:JV形式运营的Saucony及Merrell品牌中国区业务目标2025年收入达到12亿元。

投资建议:由于公司订货会锁定的高增速以及子品牌的减亏,我们预计公司21~23年利润8.6/11.4/14.9亿,增速68%/32%/31%,估值27/20/15X,在体育服饰的优秀赛道上公司在主品牌向上的情况下新品牌在未来仍有超预期可能,维持“买入”评级。

3.2. 家居品类

3.2.1. 顾家家居:电商发展渐入佳境,长期成长α突出

电商重视度提升,双 11 表现亮眼。双 11 全平台销售额 6.5 亿,同比增速 78%,得益于公司近年来单拎电商事业部一级部门、重视培育各线上渠道流量。21Q3 实现收入 49亿,同比增 34%;其中我们估计其中内生内销同比增 40%+,较 2019Q3 增 100%+。不同于大部分 A 股家居公司增收不增利,顾家家居 Q3 扣非利润 4.5 亿,剔除 20 年恒大分红扰动,同比增 40.2%。超预期主要源于内销顺畅涨价, Q3 内销毛利率 38.9%,同比提升 2个点;与此同时 10 月涨价再次落地,看好后续盈利能力提升。

电商重视度提升,双11表现亮眼。双11全平台销售额6.5亿,同比增速78%,得益于公司近年来单拎电商事业部一级部门、重视培育各线上渠道流量。21Q3实现收入49亿,同比增34%;其中我们估计其中内生内销同比增40%+,较2019Q3增100%+。不同于大部分A股家居公司增收不增利,顾家家居Q3扣非利润4.5亿,剔除20年恒大分红扰动,同比增40.2%。超预期主要源于内销顺畅涨价,Q3内销毛利率38.9%,同比提升2个点;与此同时10月涨价再次落地,看好后续盈利能力提升。

区域零售精细化运营,小安踏雏形已现。不同于以往经销商粗放式发展,2018年顾家区域零售中心落地,从产品、渠道、信息化、营销、仓配服全方位赋能终端,我们认为这是消费品护城河的基石,也是拉开顾家和同行差距的开始(类似于安踏2011年开始的变革)。分析服装和家居,基于制造端、仓配服更高的壁垒,我们认为长期看家居集中度更高,龙头成长的空间更大。根据我们测算,基于区域零售中心赋能,Q3顾家内销增速中接近30%来自于同店增长。大店和综合店快速发展是顾家的特色,Q3顾家家居大店+综合店在门店占比达到35%(20年底为20%),带动了连带率、转化率提升。

投资建议:当前外销利润率已经是最差时候,并购品牌也开始出现利润弹性,各种压制因素均在消除过程中。维持21/22年180亿/226亿收入,17.03亿/21.87亿净利润预测,对应当前市值PE分别为25.07X/19.52X,从长线角度坚定推荐!

3.2.2. 敏华控股:双11高基数高增长,高性价比爆品+品牌心智抢占

双11高基数下实现高速增长。芝华仕主品牌双十一全网总成交额破11亿,增长72%,功能沙发产品线上市占率90%、连续6年蝉联冠军;此外床垫包括D026也在千元价格带的床垫里销售额TOP1。

线下开店超预期,门店零售运营。从最新的21/22FY半年度数据来看,国内销售高增53%,半年新开门店1247家(拥有5369家),经销商盈利能力高、开店意愿强;同店增长45%。同店增长的来源:引进了前IBM高管冯总做CEO,通过新零售赋能,升级门店信息化系统后、零售数字化能力提高,对消费者需求更加敏锐,同时套系化销售拉动客单价上移。功能沙发赛道市占率59%,铁架&电机完全自供、单功能位成本低500元可以提供高性价比产品、巩固份额持续上升。

投资建议:我们预计公司21/22FY、22/23FY分别实现营收230亿(+40%)、288亿(+25%),归母净利24亿(+25%)、30亿港币(+25%),对应PE分别为20.8X、16.6X。国内功能沙发渗透率6%、提升空间大,同时公司延伸到床垫黄金赛道,当前估值维持买入评级。

3.3. 化妆品类

3.3.1. 贝泰妮:入围天猫美妆TOP10,具备持续培育大单品能力

连续两年成为双十一天猫美妆TOP10唯一入围的国货。根据亿邦动力统计,2020年天猫双十一美妆行业销售额TOP10,薇诺娜位列第九是唯一入围国货品牌;根据天下网商统计,2021年天猫双十一美妆行业销售额TOP10,薇诺娜位列第六仍是唯一入围国货品牌,可谓国货之光,具体排名如下:雅诗兰黛、欧莱雅、兰蔻、后、资生堂、薇诺娜、玉兰油、SK-II、海蓝之谜、赫莲娜。

具体持续培育大单品能力,子品牌初具规模。天猫旗舰店最热销单品包括特护霜、冻干面膜、防晒霜,其中新品冻干面膜入驻李佳琦直播间全网销售火爆,出现断货,新品培育大获成功。淘数据显示,子品牌薇诺娜宝贝天猫旗舰店销售额约1822万元,而去年同期仅72万元,同比高增2444%。

投资建议:公司聚焦的功能性护肤赛道具备高成长性,专注渗透低空间大的敏感肌修护,定位独特,以盈利能力领跑行业。预计2021-2023年归母净利润分别为8.1、11.4、15.1亿元,分别同比增长49.8%、39.8%、32.5%,维持买入评级。

3.3.2. 珀莱雅:精华成为最热销品类,结构升级客单提升

借助电商重塑品牌形象,精华品类占比显著提升。珀莱雅已基本完成从聚焦面膜爆品到精华大单品的转型,天猫旗舰店最热销单品包括早C晚A套装、双效精华液和红宝石精华液,其背后反映的是珀莱雅产品力被消费者深度认可。此外,公司获2019年德国BSB创新原料奖,战略合作世界第一原料巨头德国巴斯夫,打造抗糖化成分collrepair等。研发赋能背景下品类升级(面膜→精华)、客单提升(预计客单价已经突破200元)、单品生命周期拉长(此前爆品泡泡面膜生命周期仅数月,红宝石和双抗推出时间均超过1年,仍持续热销)。

投资建议:公司持续推进大单品策略且效果显著,叠加电商渠道拓展,丰富强势主品牌和孵化自有品牌,拓展品牌矩阵,有望推动业绩持续增长。预计2021-2023年公司归母净利润分别为6.0、7.6、9.1亿元,同比增长27%、25%、20%,维持增持评级。

3.3.3. 华熙生物:原料科技力赋能,强产品力积累带动业绩提升

功能性护肤品四大核心品牌各有千秋、业绩靓丽高增,自有品牌孵化能力全球领先。

1)润百颜全年销售额破10亿。21年润百颜双十一实现销售额3.25亿元,其中唯品会自营渠道同比+239%,京东渠道同比+106%,全年累计销售额已破10亿元。其中水润次抛、屏障调理次抛、焕亮次抛三款大单品销售额破亿。此外,今年10月润百颜推出第三代水润次抛精华,实现外源+内源补水的技术突破。

2)夸迪天猫同比+530%。夸迪立足冻龄抗初老功效差异化定位,双十一实现销售额5.3亿元,其中天猫渠道超3.5亿,同比+530%。除爆款焕颜次抛外,夸迪在面霜品类表现突出,CT50轻龄霜销售额突破6800万。

3)米蓓尔天猫官旗同比+360%。致力于敏感肌护理解决方案,用户粘性优势明显。天猫官旗销售额6642万元,同比+360%。爆品小粉水销量突破27万瓶,同比+585%,蓝绷带面膜销量破21万瓶,稳居双十一首日涂抹面膜类国货第一。

4)BM肌活天猫同比+308%。复制润百颜成功经验(爆品→同系列扩张,流量复用,消费者认知循环加强),立足公司生物活性物平台研发优势,精准定位成分党,成功打造热门单品糙米水。BM肌活天猫销售额超6000万,同比+308%,其中糙米水销售额突破3100万,荣登天猫爽肤水类目TOP3、国货爽肤水TOP1。

投资建议:公司以透明质酸为核心打造生物活性物平台型企业,原料业务在透明质酸+其他生物活性物的双重驱动下增长稳健;医美业务处于战略发展元年,功能性护肤品产品力过硬,在有效的宣传投入下品牌认知度不断提升,各品牌有望保持高速增长。我们预期公司2021-2023年归母净利润分别为8.0、11.9、16.8亿元,同增24%、49%、41%。维持买入评级。

3.3.4. 鲁商发展:颐莲、瑷尔博士联袂破亿,四大品牌均发力

瑷尔博士和颐莲销售额均破亿,大单品火爆。1)瑷尔博士:双十一期间全渠道成交1.4亿元,其中天猫旗舰店成交1.09亿,同比+74%。热门单品方面,许凯同款洁颜蜜销量超30万瓶,同比+144%,荣登洁面类目TOP4,深层清洁洗面奶热卖榜TOP1;今年新推出的褐藻酵萃水乳定位高端,客单价超400元,销量破3.5万套,品牌市场认可度充分验证;益生菌水乳销量超10万瓶,同比+30%,益生菌面膜销量400万片,同比+80%,产品矩阵构建进行时。2)颐莲:销售额总体破亿,荣登京东平台美妆类TOP3,其中玻尿酸喷雾销量突破196万瓶,同比+227%,爆品之势凸显。3)伊帕尔汗开售仅半小时销量破10万,同比+347%。4)善颜:品牌策划丰富活动吸引顾客到店体验,实现销售额环比增长55%。

线上营销定位精准,品牌化战略稳步推进。瑷尔博士在多平台开屏投放,抢夺消费者心智,精准锁定目标群体。并携手薇娅,多渠道打造流量爆点,微博实行双话题运营,抢占流量红利高点,实现精致妈妈、新锐白领策略人群增长117%。

投资建议:公司以稳健的房地产业务为基础,卡位高成长高景气的玻尿酸赛道,预计原料+化妆品业务将扬帆起航。我们预计2021-2023年归母净利润分别为7.5、8.6、12.1亿元,同比增速分别为17%、15%、40%,维持增持评级。

3.4. 家电品类

3.4.1. 海尔智家:内销产品结构高端化、经营提效,海外布局进入全面收获季节

海尔双十一数据超预期,零售额延续双位数高增长。海尔11月10日20点-11月11日10点,海尔全电商平台累计零售额同比+40%,冰箱、洗衣机、热水器等多品类零售额全网第一,冰箱90分钟销额突破1亿元,洗衣机双十一开抢后不到6小时零售额突破9亿元。分渠道看,抖音、快手等新兴电商平台自播销额排位第一,京东、天猫等平台电商销额依旧第一。

内销:高端品牌领跑市场,白电龙头地位稳固。卡萨帝空调前三季度收入同比高增71.1%。前三季度卡萨帝高端空调(4000元+挂机、10000元+柜机)市场零售额份额达20.8%,同比提升5.6pct。根据奥维云网数据,公司冰洗业务龙头优势拓展。冰箱线上、线下市场份额分别同比+3.6pct、+2.1pct;洗衣机线上、线下市场份额分别同比+1.1pct、3.1pct。公司通过统仓统配体系、数字化工具,提升渠道分销、物流效率,实现节本控费,提升渠道运行效率、扩大市场份额。

外销:海外业务高歌猛进,海外布局进入收获季节。公司21年前三季度海外业务实现收入同比+16.8%;经营利润率较去年同期提升1.7pct。海尔坚持高端化和场景化布局,并用国内布局的经验赋能海外市场;同时公司海外高端加速创牌,坚持研发、制造、营销三位一体本土化布局,引导当地消费潮流。例如,北美市场Café、Profile及Monogram等高端品牌线上收入增长迅速。

投资建议:我们认为,未来几年公司全球化运营迎来收获期,内外销业务管理改善、运营提效,盈利能力将迎来持续提升,同时,公司通过智慧家庭、三翼鸟场景品牌布局长远,前景可期。预计公司21-23年EPS分别为1.37/1.59/1.84元,对应PE分别为19x/16x/13x,维持“买入”评级。

3.4.2. 极米科技:行业渗透率持续提升,高端战略效果显著

极米科技双十一销售数据表现靓丽,彰显投影仪细分赛道龙头本色。自极米10月23日开启预售至11月11日双十一结束,极米科技全网GMV破8亿元,同比+90%,官网销售额同比增长近80%。其中,公司旗舰单品H3S全网销售量超过40000台,GMV突破2.5亿;4K投影旗舰RSPro2全网单品GMV突破8000万。

投影仪渗透率持续提升,市场增长空间大。2020年智能投影仪的行业渗透率为6.7%,根据我们的预测,在中性的情况下2025年投影仪的渗透率可以达到14.6%,对应20-25年CAGR为18%。根据观研报告网,2021Q3期间智能投影仪行业整体零售量为94.7万台,同比+20.9%;2021年前三季度智能投影仪行业整体零售量为325.9万台,同比+32.89%。

极米高端战略成效显著,巩固内外收入。面对缺芯带来的影响,公司提前对关键原材料进行采购和储备,同时推出高端产品线以控制公司产品销量,以免快速消耗库存;这也有助于公司优化整体产品结构,以应对原材料上涨趋势。根据淘数据,公司淘宝旗舰店九月销售额同比+59.55%,10月以来产品预售额超1.37亿元,公司产品上新与营销代言共同发力,新品有望进一步放量。

投资建议:我们预计公司2021-2023年收入分别实现40.43/55.46/73.76亿元,同比增长42.95%/37.19%/33.00%,归母净利润4.77 / 7.28 / 10.26 亿元,同比增长77.61% / 52.54% / 40.88%;当前市值对应PE为37.25x/ 24.42x/ 17.33x,维持“增持”评级。

3.5. 珠宝饰品类

3.5.1. 潮宏基:逆势扩张,业绩向上趋势确认

重新聚焦于珠宝和女包后,业绩全面复苏成长。公司三季度继续确认业绩向上趋势,双十一电商翻倍:单Q3营收11.53亿,yoy+27.18%;归母净利8314万元,yoy+23.51,归母净利率7.21%。10月份预计终端销售同比增长超30%,同店增长约20%。重视新流量新渠道,珠宝和女包线上第三方平台占比约20%/40%,双十一线上潮宏基珠宝及女包品牌FION均实现翻倍增长。同时云店系统打通直营加盟经营,推动公域私域流量联动,带动转化率和复购率提升。

年轻化定位,工艺底蕴深厚,设计能力强大,受益国潮崛起。珠宝产品方面重视设计感、年轻化、系列化和IP产品,公司拥有花丝糖果、鼓韵、凤影、牡丹等畅销的具备品牌印记的产品,并已和哆啦A梦、皮卡丘等长期合作,今年再签下小黄人、三丽鸥的3个IP(美乐蒂、库洛米、大耳狗)。女包产品年轻化改造成功,目前主打环保+设计+艺术联名。

受疫情影响、行业出清背景下,通过分公司改制及省代拓展加盟、逆势扩张,重新步入发展快车道。2020/21H1/21Q3加盟店分别新增97/34/55家,加盟店数量占比从2017年的29%提升至目前的62%,随着机制进一步捋顺,预计2022年开始门店拓展提速,预计3-5年内门店翻倍达2000家,打开新空间。

投资建议:公司着力渠道开放和下沉布局,积极投入线上渠道和品牌营销,步入发展快车道,女包业务亦贡献稳定利润。预计Q4将延续向上趋势,预计21/22/23年公司总营收分别实现 44.96/53.95/65.04亿,yoy+ 39.82%/ 20.00%/ 20.58%;归母净利润分别实现3.56/ 4.29/ 5.24亿,yoy+ 154.94%/ 20.37%/ 22.29%,对应PE分别为12.0X/ 10.0X/ 8.2X,上涨空间充分,维持“买入”评级。

3.5.2. 周大生:永远拥抱变化,省代落地+产品优化,进入新一轮成长期

三季报高基数下仍有正增长,双十一电商增长约85%。单Q3实现归母净利3.96亿,yoy+3.68%,较19Q3增长56.91%。公司注重把握新流量机会,电商的旺季表现业内领先、并不断实现突破,Q2电商继续高增长,同比增长47.69%,21年双11整体电商GMV超5亿,20年双11整体电商约2.7亿。根据天下网商统计数据,21年周大生天猫双11期间销售额为珠宝类目Top2,仅次于周大福。

行业加速出清,净开店最差时点已过,公司省代落地,进入新一轮高质量扩张。继Q1新增75家、闭店73家。Q2新开151家,闭店85家,净增66家。Q3新开210家,闭店110家,净增100家,同比和环比开店均有显著改善,基本恢复往年正常状态。21Q3省代正式落地,以往受限于公司本身的资源和触角难以延伸到区域市场,制约了行业竞争加剧下的开店速度,省代制弥补了这一不足,随着省代落地,预计全年完成300家以上的净开店目标。22年开始预计更多省代和加盟商的占据核心商圈的旗舰店、标杆店落地。

黄金新工艺、金价震荡看涨推动黄金饰品需求和投资保值需求均旺盛,黄金产品持续热销,公司永远拥抱变化、及时根据用户需求及时调整产品结构和经营策略。1)黄金产品成为主力产品,黄金将保持约80%的占比。2)省代落地及赊销模式帮助加盟商解决以往黄金铺货量的不足,预计单店铺货量将从以往大多4-6公斤提升至8公斤,并增加古法金占比;3)依托钻石情景风格珠宝产品体系和配货模型的研发经验优势,黄金产品系列化IP化&配货模型高效推进。

投资建议:产品结构优化&数字化&配货模型提升单店收入盈利空间,省代落地驱动拓店提速,新流量平台及电商布局领先,渠道持续放量。此外,计克类黄金入网费单克提升至12元,提高公司利润分享比例,将增加业绩弹性。预计21/22/23年归母净利13.18/ 16.95/ 20.43亿,同增30.1%/ 28.6%/ 20.5%,对应PE15.3X/ 11.9X/ 9.9X。周大生是最具进取心的珠宝品牌龙头,业绩确定性稳定增长,维持“买入评级”。

4. 风险提示

1、终端销售不及预期:整体经济增速放缓,导致销售复苏不及预期

2、疫情持续出现反复:疫情持续反复下终端门店客流复苏持续低于预期

3、品牌间竞争加剧:消费者风格偏好、购物习惯变化导致市场风格变化、品牌间竞争加剧

团队介绍

研究所联席所长 马莉

浙商证券研究所纺织服装首席 林骥川

浙商证券研究所轻工首席 史凡可

浙商证券研究所零售首席 陈腾曦

浙商证券研究所医美化妆品分析师 汤秀洁